LAS CUENTAS CLARAS EN PENSIONES

LAS CUENTAS CLARAS EN PENSIONES

LEY 2381 DE 2024

Por: Ing. Abdón Sánchez Castillo -Master of Business Administration (MBA) Universidad de los Andes.

El 16 de julio de 2024 se publicó en el diario oficial la ley 2381, por la cual se establece el sistema de protección social integral para la vejez, invalidez y muerte de origen común y se dictan otras disposiciones.

Mucho se ha hablado en lo que respecta a los cambios que esta contiene, pero no se han evidenciado las verdaderas consecuencias que esta trae para los futuros pensionados, desde el punto de vista de sus mesadas. En este artículo haremos un análisis comparativo, respecto a los cambios en la liquidación de las pensiones, observando sus verdaderas implicaciones y cambios respecto a la ley 100 de 1993, modificada por la ley 797 de 2003. De aquí en adelante, simplemente la llamaremos ley 100, para facilitar su referencia.

En la ley 100, un trabajador podía optar por pensionarse de dos formas: por Colpensiones o por un fondo privado, siempre y cuando este cambio lo hiciese antes de faltarle 10 años para alcanzar la edad de pensión, es decir, 57 años para las mujeres y 62 para los hombres, lo cual significaba 47 y 52 años respectivamente y además por una sola vez cada 5 años.

Teniendo en cuenta que la mayoría de aportantes (aproximadamente el 90%) están en el rango salarial cercano a un salario mínimo, más del 94% terminaban pensionándose en Colpensiones, es decir, empezaban su vida laboral cotizando en un fondo privado, para luego pasarse a Colpensiones, teniendo en cuenta que la prima media les ofrece una pensión mayor. Tal como se observa en el Gráfico 1, a medida que el trabajador se vuelve mayor, se trasladaban a Colpensiones. A pesar que la información corresponde al año 2013, es probable que en la actualidad no haya habido un cambio significativo en esta tendencia.

La razón es muy sencilla, la fórmula de prima media les resultaba más atractiva, ya que los montos de las mesadas, para este nivel salarial, en la mayoría de los casos es superior a los ahorros individuales alcanzados convertidos en pensión.

En la ley 2381 de 2024, la Pensión de Vejez Integral reconocida en el Pilar Contributivo, estará conformada por el valor determinado en el Componente de Prima Media más el valor determinado en el Componente Complementario de Ahorro Individual si a ello hubiere lugar, y se tratará de una única pensión integral.

Para el reconocimiento de las prestaciones del Sistema de Protección Social Integral para la Vejez en el Pilar Contributivo, en sus Componentes de Prima Media y Complementario de Ahorro Individual, se tendrán en cuenta las semanas cotizadas en este régimen y las cotizadas con anterioridad a la vigencia de la ley 2381, en cualquiera de los regímenes existentes, así como los tiempos realizados a cualquier caja, fondo o entidad del sector público o privado, si a ello hubiere lugar; así mismo, las semanas que se hayan cotizado dentro de la equivalencia contemplada en el programa de Beneficios Económicos Periódicos (BEPS), los tiempos que hayan sido convalidados a través de bonos pensionales, títulos pensionales y cálculo actuaria! por omisión si a ello hubiera lugar y a satisfacción de la administradora.

Los recaudos se harán con base en el ingreso base de cotización (IBC), en los porcentajes establecidos por esta ley, y se destinaran a COLPENSIONES (Prima Media de Pilar Contributivo), hasta 2,3 salarios mínimos, y la parte correspondiente a salarios superiores a 2,3 salarios mínimos, a las cuentas de ahorro individual administradas por los fondos de pensiones. COLPENSIONES también podrá administrar cuentas de ahorro individual, según esta ley. Es decir, un trabajador cuyo salario sea superior a 2,3 salarios mínimos podrá tener sus aportes bajo el esquema de prima media, y también un ahorro individual, administrado por un fondo privado o por COLPENSIONES.

La famosa fórmula utilizada en la ley 100 para calcular la tasa de reemplazo (r), que es el porcentaje de ingreso de liquidación para el componente de prima media, sigue vigente en la ley 2381 para calcular el componente de prima media del pilar contributivo:

Donde: r = porcentaje del ingreso de liquidación para el Componente de Prima Media.

s = número de salarios mínimos legales mensuales vigentes a los que corresponde el ingreso base de liquidación del Pilar Contributivo del Componente de Prima Media (IBL). El Ingreso Base de Liquidación es el promedio de los ingresos base de cotización en el Componente de Prima Media, durante los últimos diez (10) años cotizados anteriores al reconocimiento de la pensión, actualizados anualmente con base en la variación del Índice de Precios al Consumidor, según certificación que expida el DANE.

Por cada cincuenta (50) semanas adicionales a las mínimas requeridas, el porcentaje se incrementará en un 1.5% del ingreso base de liquidación, llegando a un monto máximo de la prestación Componente de Prima Media del 80% de dicho ingreso, en forma decreciente en función del nivel de ingreso base de liquidación, calculado con base en la fórmula ya mencionada. El valor total de la prestación del Componente de Prima Media no podrá ser superior al ochenta (80%) del ingreso base de liquidación, ni inferior a un (1) SMLMV. Se reconocerán y pagarán trece (13) mesadas anuales.

El componente complementario de ahorro individual del pilar contributivo funcionará en forma similar a como se hacía bajo la ley 100, captando los ahorros de los trabajadores, invirtiéndolos en portafolios con distintos perfiles de riesgo y rendimiento, que dependerán de la generación a la que pertenezca el trabajador.

-

Simulación prima media bajo ley 100 de 1993

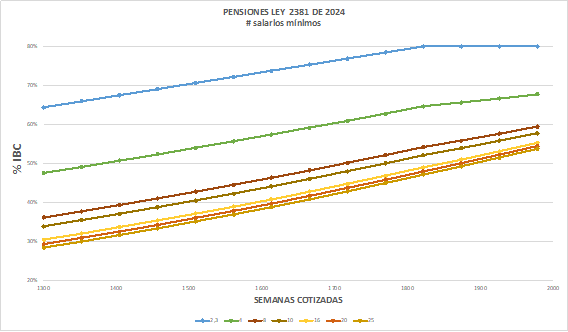

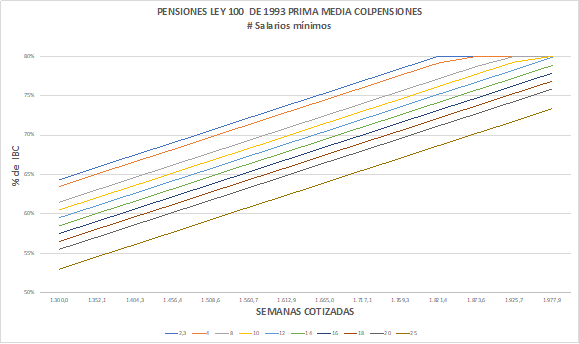

Gráfico 2. Pensiones bajo ley 100.

Aplicando la fórmula de la tasa de reemplazo ya mencionada, simulamos las pensiones bajo la ley 100 y ley 797 de 2003, cuyos resultados se muestran en el gráfico 2. Como se puede observar, teóricamente todos los salarios podrían llegar al 80% del salario básico, no obstante, los salarios superiores a 12 salarios mínimos, tendrían que cotizar más de 2.000 semanas (38 años de aportes) para llegar, lo cual no es muy atractivo para estos trabajadores, financieramente hablando. Las personas con 2,3 salarios mínimos promedio, se podían pensionar con el 80% del IBL bajo esta ley con aproximadamente 1.821 semanas (35 años de aportes), iniciando en 64,35% para las 1.300 semanas (25 años).

2. Simulación pensión de vejez integral ley 2381 de 2024

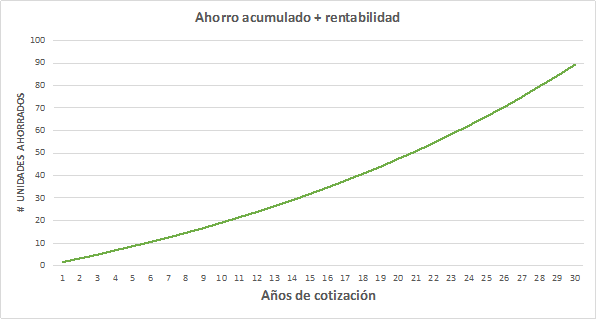

Para conocer el impacto de esta nueva ley, realizamos una simulación, tomando lo siguientes parámetros: una tasa de rentabilidad a precios constantes (sin inflación) del 4%, y un tiempo de pensión desde los 62 años hasta 95 años, como edad máxima de vida para efectos del cálculo, es decir 33 años recibiendo 13 mesadas al año, en el que se suma tanto el pilar del contributivo más el ahorro individual. La edad de pensión para los hombres es de 62 años y para las mujeres es de 57, con 1.300 semanas mínimas de cotización para hombres y hasta 1.000 semanas para las mujeres en el 2036, disminuyendo 25 semanas al año a partir de 2025. Se supone que durante toda la vida laboral el salario es el mismo, en # salarios mínimos. En el gráfico 3 se muestra cómo se incrementaría año a año el ahorro partiendo de que invertimos una suma constante en salarios anuales (13% de su salario anual cada año) ahorrados a una tasa del 4% reinvirtiendo los rendimientos. Tal como se observa es una función exponencial, que crece aceleradamente con el paso de los años. Esta rentabilidad es la que usaremos para calcular la pensión con el componente de ahorro individual. Por ejemplo, si usted gana un salario mínimo, a los 30 años habría ahorrado 90 salarios mínimos a pesos de hoy.

Gráfico 3. Simulación ahorro individual

Para calcular la mesada del componente de prima media utilizamos la misma fórmula ya analizada para la ley 100 y 2,3 salarios mínimos, a la cual se sumamos el componente de ahorro individual, calculado con rendimientos del 4%, descontando el 0,7% como comisión o gastos de administración para el fondo de pensiones, en función de las semanas cotizadas y 33 años de pago de 13 mesadas, hasta que se agoten los ahorros.

Comentarios

Artículo sin comentarios